Cenário pós pandemia do mercado imobiliário residencial em São Paulo e Rio de Janeiro

O cenário pós pandemia favorece determinados lançamentos impulsionados pelas mudanças no perfil consumidor, bem como novas medidas econômicas.

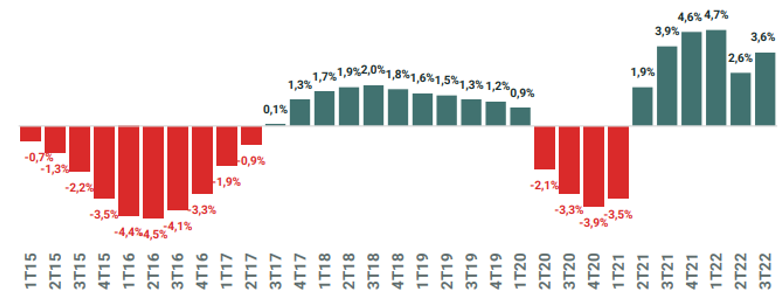

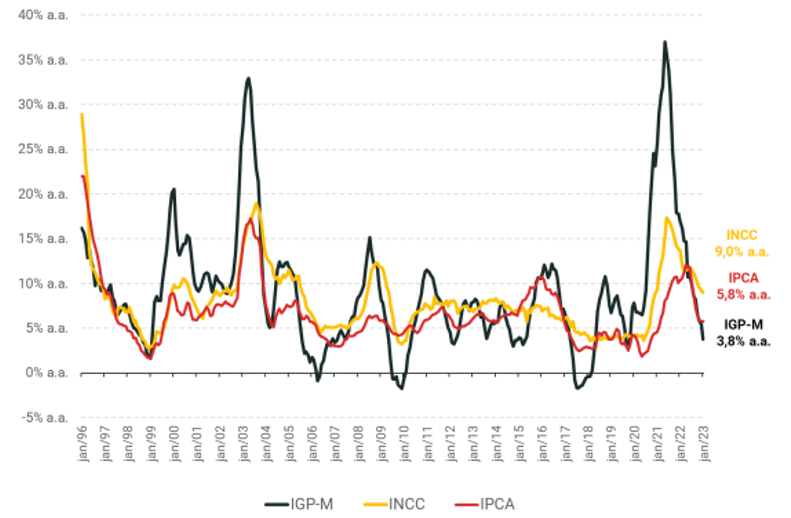

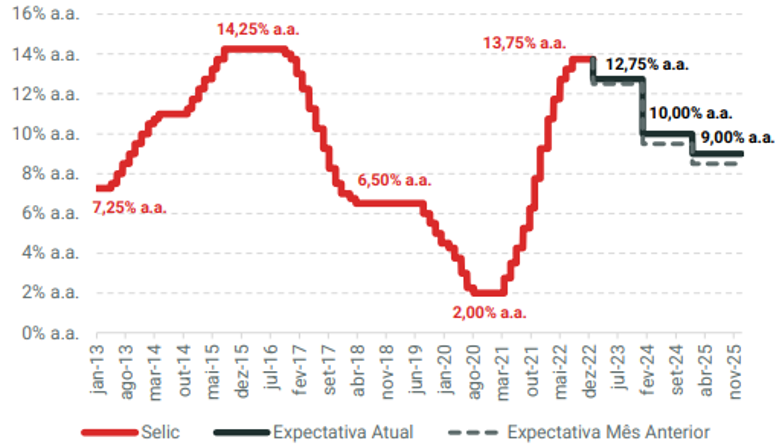

Além de todas as transformações alavancadas pela pandemia da COVID-19 tanto no que se refere ao comportamento do consumidor quanto às suas necessidades, o pico do isolamento social trouxe uma redução do PIB brasileiro, que voltou a se recuperar no segundo trimestre de 2021. Alinhado ao PIB, observamos uma alta da inflação (IPCA, IGPM e INCC) no mesmo período, que começou a apresentar redução após o meio do ano de 2021. Em contrapartida, para conter a inflação também foi elevada a taxa básica de juros, a SELIC, chegando a 13,75% ao fim de 2022, com uma expectativa de redução gradativa ao longo dos próximos anos.

Esse cenário de aumento da taxa básica de juros impacta diretamente na produção do mercado imobiliário, no entanto, é necessária para conter a subida de preços. Existe a expectativa de redução gradativa da taxa SELIC, pressionada ainda pelo novo governo federal, que busca impulsionar as atividades econômicas. A RExperts (2023), pontua que um cenário de manutenção ou até aumento da SELIC pode impactar negativamente o mercado imobiliário, pois aumentará o custo de oportunidade para os investidores, dificultará que os compradores finais adquiram financiamentos imobiliários, aumentará as despesas de juros em empreendimentos alavancados e, além disso, provocará aumento nas taxas de desconto que impactam negativamente no valuation das empresas e fundos imobiliários.

Figura 1: PIB (Variação % anual – último trimestre/ mesmo trimestre do ano anterior)

Fonte: RExperts, 2023

Figura 2: Inflação Acumulada em 12 anos

Fonte: RExperts, 2023

Figura 3: SELIC (projeção do mercado – divulgada pelo BACEN)

Fonte: RExperts, 2023

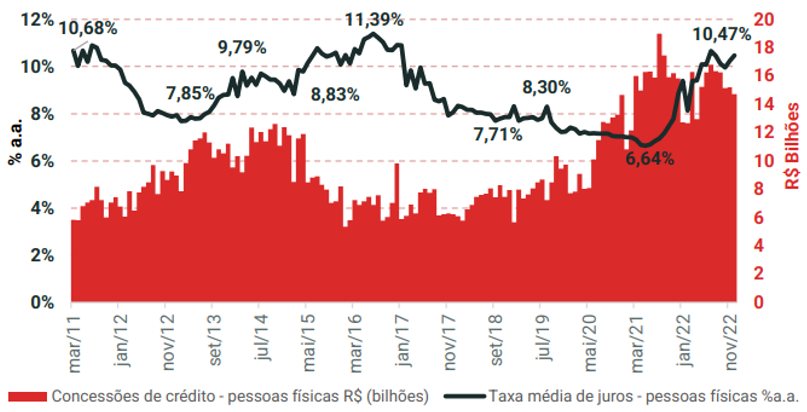

De acordo com o levantamento da RExperts (2023), no período de queda da taxa de juros – no ano de 2020 e início de 2021 – houve um aumento vertiginoso na concessão de créditos imobiliários para as pessoas físicas, apresentando uma queda com o aumento da taxa de juros observada em 2022.

Figura 4: Financiamento Imobiliário Pessoa Física

Fonte: RExperts, 2023

De acordo com a ABRAINC –FIPE (2023), houve um aumento de unidades vendidas por trimestre, sendo que nos últimos 12 meses 65,9% dos imóveis eram do Programa Casa Verde Amarela (CVA). No último trimestre e nos últimos 12 meses houve uma redução da produção de empreendimentos do programa CVA e um aumento dos produtos de médio e alto padrão, com destaque para bairros planejados e condomínios com foco em nichos específicos. Apesar dessa queda nos últimos meses, o segmento popular é uma das promessas para o mercado imobiliário em 2023, segundo o presidente da Ademi – RJ, Marcos Saceanu, intensificados pela nova gestão do governo federal.

Figura 5: Evolução das vendas

Fonte: ABRAINC – FIPE, 2023

O Núcleo de Real Estate da Escola Politécnica da USP, publicou em março de 2023 uma nota sobre o mercado imobiliário brasileiro sob a perspectiva dos diversos atores do mercado. Nessa nota é pontuado que a redução nos lançamentos observados nos últimos dois meses de 2022 – o que pode ser observado nos dados da ABRAINC – FIPE – já aponta para a redução de novas ofertas para os próximos dois anos, principalmente pelo fato de que as empresas estão priorizando a redução nos estoques existentes, em vez de propor novos lançamentos.

Essa ação de redução de estoques, em um cenário extremo pode levar a compressão nas margens dos empreendimentos, com risco de distratos daqueles empreendimentos de médio padrão comercializados mais recentemente, incluindo os modelos studios (20% das unidades que serão entregues em 2023).

Partindo das informações do cenário nacional, iremos analisar os lançamentos residenciais no mercado imobiliário de São Paulo e Rio de Janeiro, as duas maiores cidades brasileiras.

São Paulo (SP)

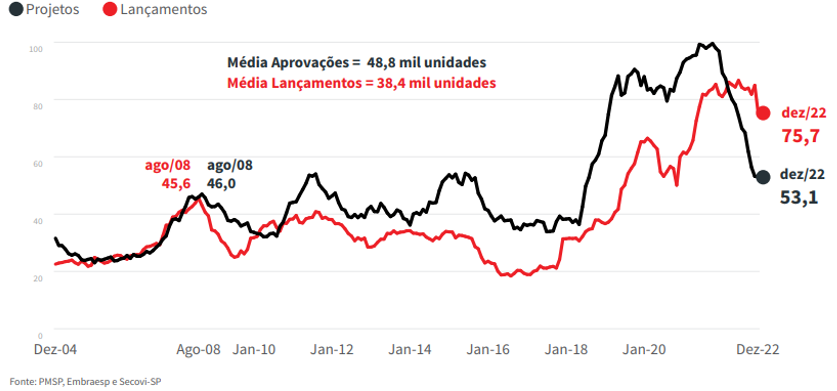

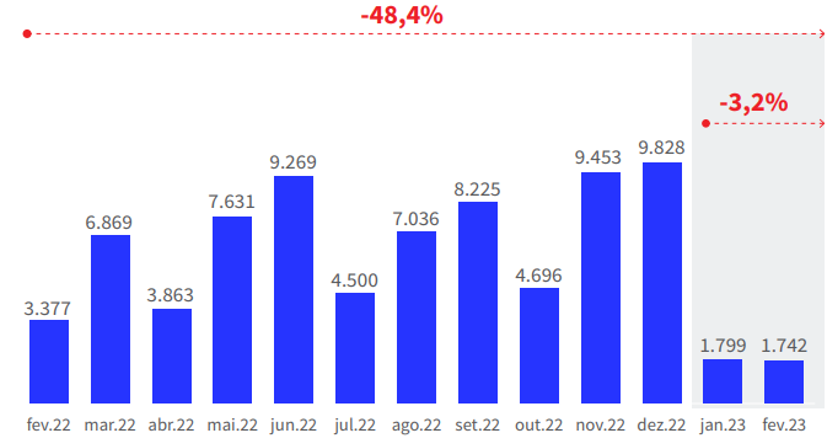

De acordo com o SECOVI-SP, o mercado imobiliário de São Paulo apresentou crescimento de unidades lançadas e projetos aprovados no início da pandemia, nos anos de 2020 e 2021, período com as menores taxas de juros, volume de unidades superior ao observado desde 2004 em São Paulo. Em contrapartida, desde o meio de 2021, com o aumento da taxa de juros e da inflação, vemos que o mercado paulistano apresentou uma queda da média de lançamentos e projetos aprovados, -3,2% de unidades lançadas em fevereiro de 2023 em relação a janeiro de 2023.

Figura 6: Lançamentos e projetos aprovados na cidade de São Paulo. Acumulado em 12 meses (em mil unidades)

Fonte: SECOVI-SP, 2022

Figura 7: Lançamentos mensal em unidades – Unidades lançadas na cidade de São Paulo

Fonte: SECOVI-SP, 2023

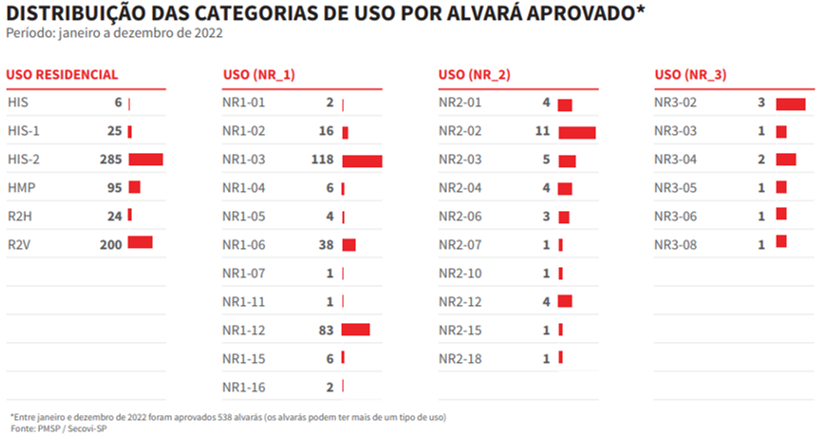

Em 2022, a maioria dos projetos com alvarás aprovados eram de uso HIS-2 (destinada a famílias com renda familiar mensal média de no máximo 6 salários-mínimos) e residenciais verticais do mercado comum.

Fonte: SECOVI-SP, 2022

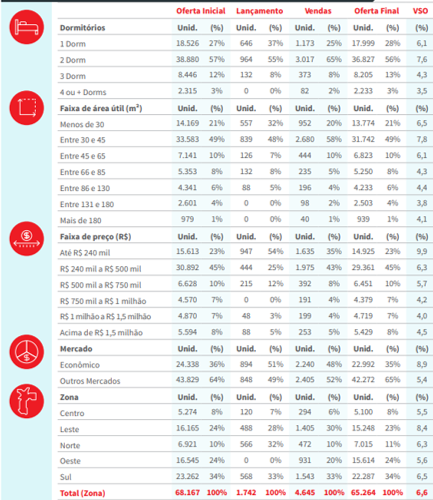

As residências de dois dormitórios (57% da oferta) concentram a maioria da oferta das unidades vendidas em 2023, com área útil média de 30 a 45 m² (49% da oferta), a maioria com valores entre 240 a 500 mil reais (45%). As regiões com maior oferta e maior porcentagem de vendas foram a região Sul, seguida da região Oeste e Leste.

Figura 8: Comercialização de imóveis novos

Fonte: SECOVI-SP, 2023

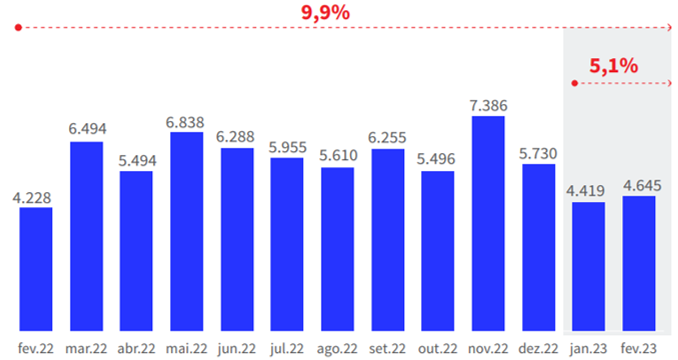

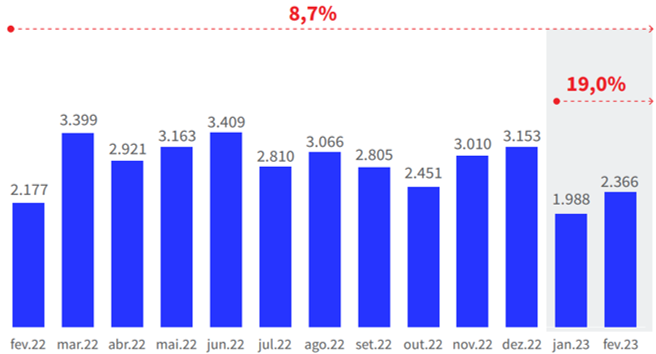

Entre os meses de janeiro de 2023 e fevereiro de 2023 houve um pequeno aumento de 5,1% nas vendas das unidades residenciais, com aumento de 19% em termos de VGV, porém ainda em patamares inferiores ao observado ao longo de 2022.

Figura 9: Unidades Residenciais vendidas

Fonte: SECOVI-SP, 2023

Figura 10: Comercialização mensal em valores (R$) VGV (Valor Global de Vendas) – Cidade de São Paulo. R$ Milhões – atualizado pelo INCC-DI de fevereiro/23

Fonte: SECOVI-SP, 2023

De 2021 para 2023, houve uma manutenção da oferta de residenciais econômicos, com um aumento da oferta de outros mercados, indicando ainda um maior volume de vendas do mercado econômico em relação aos demais.

A manutenção da oferta de produtos do segmento econômico está atrelada à alta absorção desses imóveis. Ou seja, ao mesmo tempo em que ocorreu um grande volume de lançamentos, as pessoas compraram esses imóveis, mantendo a oferta. Já nos outros mercados, mesmo com um número menor de lançamentos não houve tanta absorção quanto os econômicos.

Figura 11: Oferta de imóveis em unidades. Evolução de unidades ofertadas (mil unidades) e meses para o escoamento

Fonte: SECOVI-SP, 2023

Rio de Janeiro (RJ)

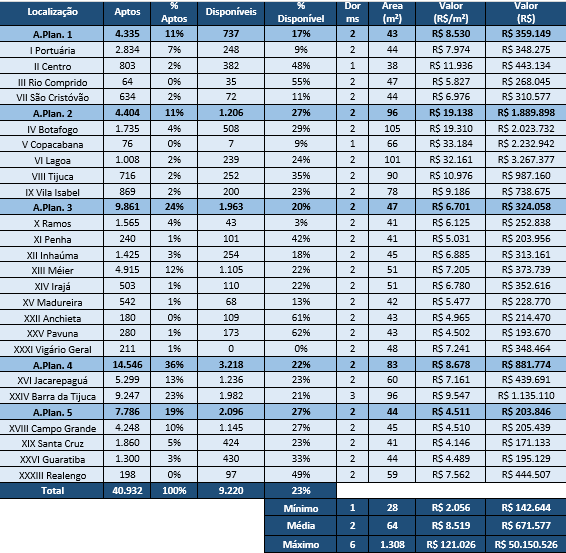

De acordo com os dados da Geoimóvel, no Rio de Janeiro, estão em lançamento atualmente 40,9 mil apartamentos, estando 23% disponíveis. Apresentam médias de 64 m² de área útil, 2 dormitórios e valor de R$ 8.519/m².

A Área de Planejamento 4, que compreende os bairros Barra da Tijuca e Jacarepaguá, é o principal vetor de desenvolvimento vertical, concentrando 36% dos lançamentos, seguido da Área de Planejamento 3, com 24%.

Já Área de Planejamento 2, com 4,4 mil apartamentos em lançamentos, possui o maior valor médio do m² do município: R$ 19.138/m², que são os bairros mais tradicionais cariocas como Copacabana, Lagoa, Botafogo, entre outros.

Tabela 1: Lançamentos residenciais verticais por área de planejamento e região administrativa

Fonte: Geoimóvel, 2023

De acordo com o SECOVI – RJ, a Barra da tijuca foi a que apresentou maior número de imóveis residenciais negociados entre janeiro e julho de 2022, com 1.836 negociações. O Recreio dos Bandeirantes foi o segundo bairro com maior volume de negociações residenciais no período com 1.705 unidades.

Figura 12: Ranking dos bairros com mais imóveis residenciais negociados – (Jan a Jul de 2022)

Fonte: SECOVI-RJ, 2023

Em termos de valores, a região da Barra da Tijuca e adjacências foram as que tiveram maior aumento no valor de venda das unidades residenciais, mas ainda as unidades mais caras estão concentradas na Zona Sul do Rio de Janeiro.

Figura 13: Valor do m² de venda por região do Rio de Janeiro

Fonte: SECOVI-RJ, 2023

De acordo com o histórico de unidades lançadas no Rio de Janeiro nos últimos anos, foi observado um crescimento de unidades lançadas mesmo antes da pandemia, apresentando um crescimento em 2021, com leve redução em 2022.

Figura 14: Unidades lançadas ao ano no Rio de Janeiro

Fonte: Geoimóvel, 2023

Das unidades lançadas entre 2012 e 2022 no Rio de Janeiro, 39% foram do programa Minha Casa Minha Vida, ou Casa Verde Amarela, apresentando 92,3% de absorção.

Tabela 2: Absorção de unidades por faixa de valor no Rio de Janeiro

Fonte: Geoimóvel, 2023

O que esperar de 2023?

De acordo com as informações apresentadas anteriormente, podemos observar que o mercado residencial paulistano e o carioca apresentaram uma queda de lançamentos e vendas no ano de 2022 e início de 2023, em relação ao período da pandemia de 2020 e 2021, alinhado com o cenário econômico de aumento da taxa básica de juros.

Para o ano de 2023, espera-se uma manutenção ou até uma leve queda na Selic, podendo manter o volume lançado de 2022, ou seja, não é esperado para esse ano a mesma intensidade de crescimento observada em 2020 e 2021.

Destaca-se que o cenário atual é propício para que as empresas do setor imobiliário realizem o planejamento dos futuros investimentos, de forma a aproveitar os movimentos cíclicos do mercado.

Dentre os lançamentos de São Paulo e Rio de Janeiro, são observados um maior volume de lançamentos residenciais do modelo econômico, apresentando maior facilidade de absorção do mercado. Com a entrada da nova gestão do governo federal, espera-se que ao longo desse ano de 2023 essa tendência de apartamentos econômicos se mantenha.

Para saber mais profundamente sobre o mercado imobiliário residencial em São Paulo e o Rio de Janeiro, clique aqui para baixar o relatório completo de análise de mercado dessas duas cidades.

Conteúdo elaborado por Carollina Hitomi, Analista de Desenvolvimento Urbano da Urban Systems

*Fontes: